Il 21 marzo scorso la commissione europea ha dato il via libera alla fusione Bayer Monsanto. Il processo venne bloccato l’anno scorso in seguito a numerose preoccupazioni circa la situazione concorrenziale del settore post-fusione. L’antitrust europea ne ha concluso che per far sì che non si accentui una situazione di oligopolio già presente, alcuni settori strategici della Bayer dovranno passare alla concorrente tedesca Basf. Si tratta della terza grande fusione del settore, in seguito a ChemChina-Syngenta e DuPont-DowChemical, che riduce il numero di produttori dominanti del settore da sei a quattro.

Iter e caratteristiche generali

La prima offerta da parte dell’azienda tedesca risale a maggio 2016, pari a 122 dollari per azione. In quel periodo il prezzo delle commodities era in calo mentre la sfiducia nei confronti delle sementi geneticamente modificate negli USA cresceva. Nonostante ciò Monsanto rifiuta l’offerta dichiarando che non rispecchiasse le effettive potenzialità dell’azienda. In seguito a questo rifiuto parte l’offerta della Monsanto per acquisire BASF, la quale dichiara di non essere interessata a fusioni. Va ricordato che nel 2015 Monsanto tentò di acquisire anche la svizzera Syngenta, per cui l’idea di mettersi a tavolino con le amministrazioni degli altri colossi del settore era in circolo già da tempo.

Bayer tuttavia non si lascia scoraggiare: pochi mesi dopo la prima offerta questa viene alzata a 128,5 dollari per azione, un premio del 44% per gli azionisti Monsanto in base al valore delle azioni di maggio 2016. L’offerta è quella giusta. Monsanto accetta e il valore complessivo della fusione raggiunge i 66 miliardi, debito compreso. L’operazione infatti è finanziata con 57 miliardi di dollari sotto forma di prestito ponte concesso da Goldman Sachs, Credit Suisse, Bank of America Marrill Lynch, JP Morgan e HSBC.

Nell’accordo è inoltre prevista un equity component da 19 miliardi, secondo la quale Bayer pagherà in parte in prezzo intero per azione, in parte cedendo azioni della nuova società. Le aspettative dei promotori della fusione prevedono un aumento del margine operativo lordo (o Earnings Before Interest Taxes Depreciation and Amortization) di 1,5 miliardi in tre anni, in parte derivato dalla sinergia con Monsanto, in parte per le solite diminuzioni di spese gestionali e operative che occorrono in seguito a una fusione.

Perché una fusione?

Essenzialmente, il mercato degli input agricoli è uno dei più antichi per ovvi motivi, dunque facilmente saturabile. Anche per una questione di brevetti non è semplice per le aziende trovare nuovi orizzonti di mercato ed espandere l’offerta con nuovi prodotti. In caso non sia possibile lanciare nuovi prodotti sul mercato, quello che si può fare è acquistare i brand commerciali già esistenti, ossia i prodotti vendibili solo dall’azienda che ne detiene il brevetto.

È una pratica già nota, ed è la pratica grazie alla quale Monsanto è riuscita a mantenere stabile la sua posizione di mercato negli ultimi quindici anni. A partire dal 2005 infatti l’azienda di St. Louis ha acquisito Emergent Genetics e Delta and Pine Land Company, specializzate nella produzione di sementi di cotone, Precision Planting Inc. e Climate Crop di San Francisco, azienda di raccolta di dati climatici e meteorologici per fornire servizi agli agricoltori.

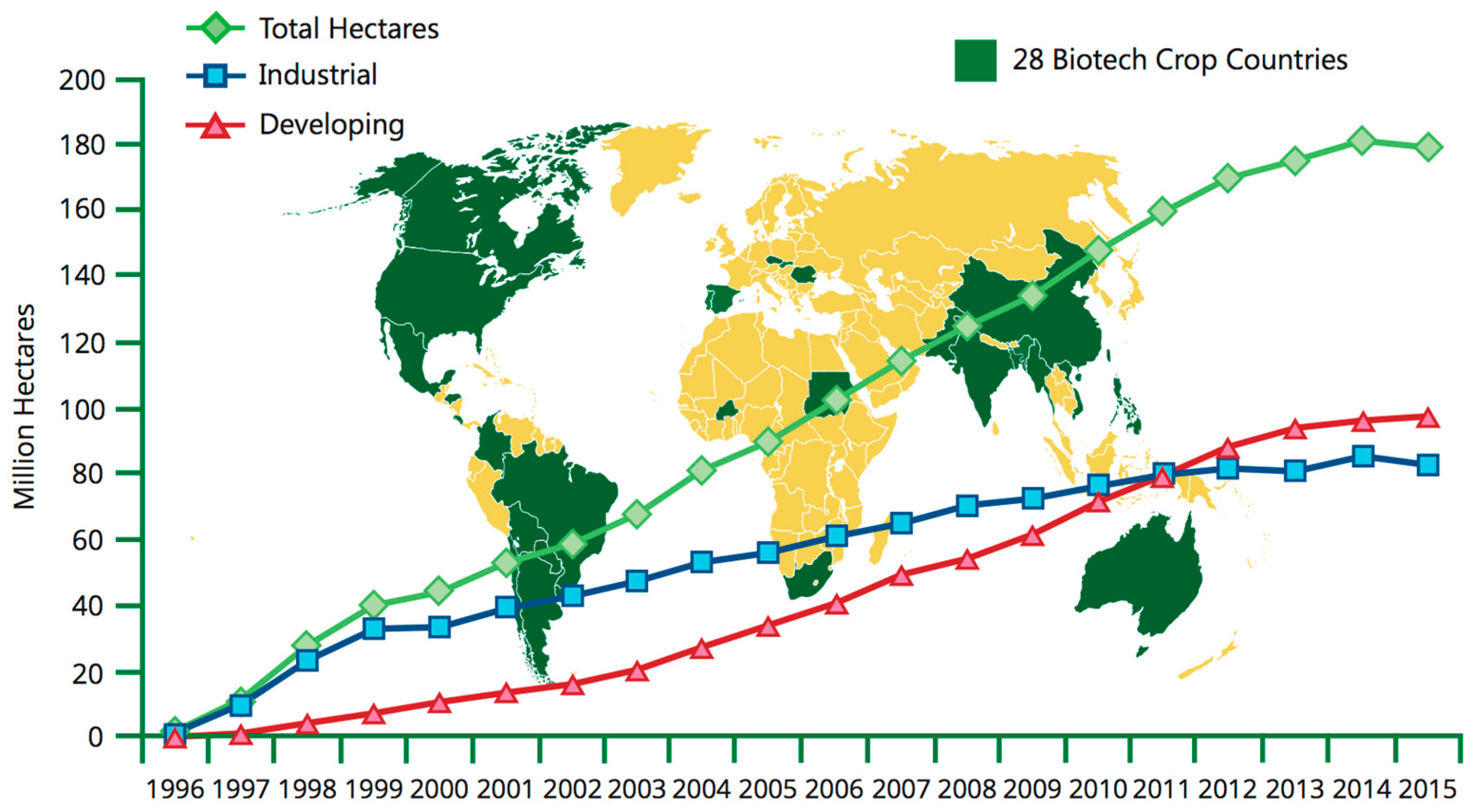

Acquisire un’azienda significa acquistare la sua porzione di mercato, e dunque garantirsi delle entrate. In più, è tanto vero che il mercato dei fattori di produzione agricoli è facilmente saturabile quanto è vero che questi fattori stanno cambiando. I nuovi orizzonti degli input agricoli riguardano la digitalizzazione (in un’ottica più a breve termine) e la robotizzazione dell’agricoltura (in un’ottica più a lungo termine). Inoltre, l’agricoltura digitale non è più prerogativa dei paesi sviluppati e degli agricoltori più abbienti, ma si sta diffondendo anche nei paesi in via di sviluppo. Si tratta di un settore d’investimento che richiede non solo grandi somme, ma proprio per il suo intrinseco carattere innovativo anche un certo tempismo nel lancio sul mercato. In poche parole, quest’ultima fusione del suo genere avviene in un momento di radicale cambiamento dell’agricoltura, e i grandi colossi del settore si stanno preparando per affrontarlo, il tutto sotto gli occhi vigli dell’antitrust.

Le condizioni dell’antitrust

Il fatto che saranno sempre meno le aziende del settore delle sementi e dei pesticidi preoccupa non solo le istituzioni, le quali hanno provveduto a stabilire determinate condizioni entro le quali si potrà portare a termine la fusione, ma anche gli agricoltori. In un rapporto del Konkurrenz Group, redatto dai procuratori del dipartimento di giustizia degli Stati Uniti, della divisione antitrust Maurice E. Stucke e Allen P. Grunes vengono raccolti per esempio timori circa la possibilità che a fusione conclusa i prezzi dei semi possano crescere più di quanto non stiano già facendo, mentre l’offerta in termini di varietà cali così come il livello di innovazione riguardante le sementi e i pesticidi.

Il problema principale, come emerge dal rapporto, è che il prezzo dei principali fattori di produzione aumenta più di quanto non facciano le entrate degli agricoltori. Il prezzo delle sementi negli Stati Uniti infatti è raddoppiato dagli inizi degli anni novanta, proporzionalmente alla diffusione degli OGM, mentre i guadagni derivanti dall’aumento delle rese per l’uso di questa tecnologia non sono stati quelli aspettati.

Le condizioni sopracitate poste dall’antitrust europea infatti riguardano essenzialmente la cessazione da parte di Bayer di porzioni di settori strategici alla BASF (sementi e pesticidi), per prevenire una sensibile diminuzione della concorrenza nel settore, che penalizzerebbe prima di tutto i produttori.

Sementi

La vendita di sementi geneticamente modificate è la punta di diamante della Monsanto. Con l’introduzione di nuove varietà di soia e cotone è riuscita a raddoppiare il valore delle proprie azioni negli ultimi tre anni. La peculiarità delle sementi geneticamente modificate che ne consente una così alta rimuneratività è che vanno prodotte, vendute e dunque acquistate ogni anno, pena un calo della resa.

Si tratta di una questione di trasmissione di caratteri. Potenziata l’espressione di un determinato carattere in laboratorio, esso si esprimerà in maniera sempre minore nelle generazioni successive. In altre parole, con le sementi geneticamente modificate seminare ciò che si raccoglie risulta quantitativamente sconveniente. Ne hanno preso atto in Argentina, dove fino a poco tempo fa la legislazione nazionale prevedeva la non brevettabilità delle sementi, in modo da consentire agli agricoltori di acquistare sementi in minor quantità e seminare quelle già acquistate.

Al 2015, Monsanto deteneva il 35% del mercato mondiale di sementi di mais, il 28% di soia, e il 31% di cotone. Bayer eccelle invece solo per quanto riguarda il cotone (38%), su cui gli altri colossi non sembrano essere altrettanto specializzati. Pertanto Bayer si trova nella situazione di cedere a BASF porzioni del settore delle sementi verso mercati selezionati come cotone e soia (per il Nord e il Sud America), canola (venduta in Nord America sotto i brand InVigor e LibertyLink, quest’ultimo marchio incluso nell’accordo), e colza in Europa (utilizzata per la produzione di olio per biocarburanti).

Pesticidi

Altro settore distintivo della Monsanto è il glifosato, o sarebbe meglio dire che lo è stato, considerando che il brevetto è scaduto nel 2001. Nonostante tutto il Roundup (marchio sotto cui viene venduto l’erbicida della Monsanto) rimane uno degli erbicidi più utilizzati in agricoltura. Tuttavia il suo uso massiccio ha portato a fenomeni di resistenza a questa molecola. Oltretutto i coadiuvanti utilizzati nella formula risultano essere non del tutto salutari per l’uomo e per l’ambiente. Dall’altra parte, la Bayer si trova ben affermata nella vendita di insetticidi ed erbicidi biologici.

Del tutto simile nell’uso (essendo non selettivo), ma non negli effetti (essendo ritenuto più sicuro) è il glufosinato ammonio, brevettato dalla Bayer e su cui in Italia è stato ritirato il divieto d’uso dopo sette anni. Anche in questo caso Bayer si impegna a cedere a BASF i brand sotto cui il glufosinato ammonio viene commercializzato (Liberty, Basta e Finale). Da notare è che l’accordo siglato tra Bayer e BASF comprende sementi di canola resistenti al glufosinato, per cui la formula utilizzata in passato da Monsanto con le sue varietà geneticamente modificate resistenti al glifosato viene riproposta in forma del tutto concorrenziale per limitare l’influenza di mercato di un unico produttore.

L’agricoltura del futuro

Le preoccupazioni dell’Antitrust riguardano dinamiche presenti, ma anche future. L’argricoltura digitale è infatti un settore strategico, in quanto la raccolta dati consente di capire con maggiore precisione quali siano le esigenze degli agricoltori per studiare e lanciare nuovi prodotti sul mercato.

Non è un caso se nell’ultimo decennio Monsanto, lo ribadiamo, si è impegnata per acquisire imprese del settore. Gli agricoltori intervistati dal Konkurrenz group esprimono le loro preoccupazioni anche su questo tema, soprattutto in quanto si tratterebbe di un modus operandi potenzialmente capace di ridurre il loro potere contrattuale. È stato annunciato infatti che per rispondere alle preoccupazioni dell’antitrust a BASF verrà data la possibilità di accedere ai dati raccolti dalla Bayer.

La corsa alla raccolta di informazioni richiede tuttavia investimenti consistenti. Questa volta ad essere scettica è la Monsanto, che nell’annual report del 2017 spiega come secondo alcune clausole del merger agreement siglato con Bayer vengono posti alcuni limiti alla possibilità d’indebitamento, essenziale a breve termine per sostenere quel genere di spese operative nel caso di una corsa all’innovazione.

Inoltre, mentre la sfiducia confermata nei confronti dei biocarburanti genera perdite per la Monsanto nella vendita di sementi a essi dedicate, il settore della modifica genetica in laboratorio dei semi va incontro alla sua obsolescenza. Il gene editing è la tecnica su cui molti produttori stanno spostando la loro attenzione. Al contrario degli OGM, non viene trasferito materiale genetico da un altro organismo, ma viene modificata una pianta semplicemente eliminando o migliorando il gene desiderato, che sarà successivamente trasmissibile. Monsanto non si è fatta trovare impreparata, e ha dichiarato di essere intenzionata a finanziare un’impresa statunitense del settore, la Pairwise Plants, per un totale di circa 100 milioni in 5 anni.

Come dichiarato dal commissario europeo per la concorrenza Margrethe Vestager, il ruolo dell’antitrust non è quello di bloccare una fusione, ma quello di evitare che una fusione danneggi il sistema concorrenziale. E per competere bisogna disporre degli stessi mezzi, sia tecnici che legislativi. Ma a danneggiare il sistema concorrenziale non dev’essere per forza una fusione tra colossi del settore. I limiti legislativi alla ricerca, fiscali alla conduzione d’impresa e il tempismo con cui certi provvedimenti legislativi vengono presi (ad esempio la banda larga e l’industria 4.0) possono incidere tanto quanto una fusione da 66 miliardi di dollari.