Il 31 ottobre 2019 segnerà una data chiave nella storia dell’Unione Europea, in particolare dell’Eurozona. Dopo otto anni, infatti, il mandato di Mario Draghi come Presidente della Banca Centrale Europea (BCE) giungerà alla sua naturale scadenza e, salvo improbabili ribaltoni dell’ultimo momento, l’ex direttrice del Fondo Monetario Internazionale (FMI), la francese Christine Lagarde, assumerà la leadership di una delle più importanti istituzioni a livello mondiale.

L’eredità che Draghi lascerà dietro di sé sarà una delle più pesanti nella storia dell’Unione e in molti dubitano della capacità della Lagarde di dimostrarsi all’altezza del suo predecessore, definito addirittura l’“inconsapevole fondatore di una nuova Europa”. Ma da cosa deriva questa tanto diffusa quanto accesa stima nei confronti del banchiere italiano e del suo operato nel corso degli ultimi otto anni?

Whatever it takes

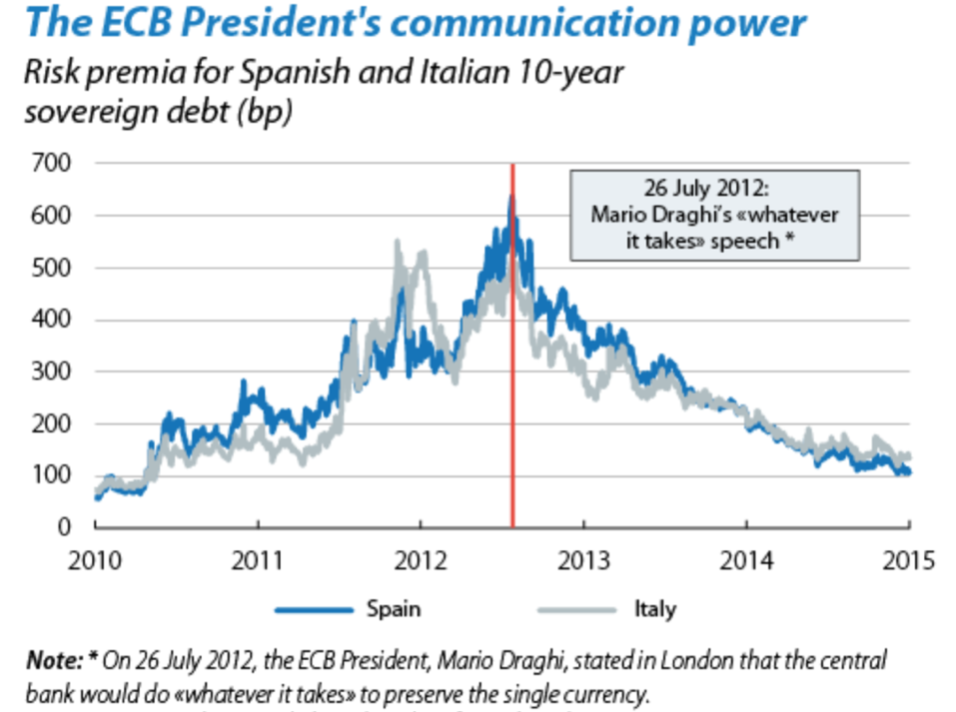

Per capirlo occorre anzitutto tornare al 2012, in particolare al discorso pronunciato da Mario Draghi a Londra il 26 luglio, dopo poco più di un semestre a capo dell’Eurotower. Era il momento di maggior acume della crisi del debito sovrano che, partendo dalla Grecia, si era rapidamente propagata all’intera periferia europea (venne infatti in quei mesi coniato il poco felice ma assai efficace acronimo PIIGS per indicare quei Paesi – Portogallo, Italia, Irlanda, Grecia e Spagna – il cui debito pubblico stava seguendo un percorso autodistruttivo e potenzialmente pericoloso per la tenuta della moneta unica). E, soprattutto, il discorso di Draghi faceva seguito ad un improvviso innalzamento dello spread (ovvero il differenziale dei rendimenti -a loro volta un diretto indicatore del rischio dell’investimento- fra i titoli di stato di due diversi paesi) causato dall’evidente inadeguatezza del pacchetto di aiuti denominato European Stability Mechanism (ESM) stanziato durante il Consiglio Europeo del 29 giugno (il quale tuttavia ammontava a circa cinquecento milioni di euro, a fronte dei quasi tremila milioni di debito totale delle sole Italia e Spagna).

A lato dei vari commenti sull’irreversibilità dell’euro e sul bisogno di continuare con le riforme volte ad aumentare il grado di integrazione dei mercati europei, Draghi pronunciò una frase destinata a passare alla storia: «Within our mandate, the ECB is ready to do whatever it takes to preserve the euro and, believe me, it will be enough». Tradotto: la BCE, nei limiti della sua costituzione, si impegna ad adoperare qualunque tipo di strumento necessario per garantire la tenuta della moneta unica. Le conseguenze di queste poche, semplicissime parole furono immediate.

Come evidenziato dal grafico, lo spread in pochissimo tempo passò da livelli altissimi, paragonabili a quelli dell’era pre-euro, a dei livelli molto più bassi e accettabili, in virtù del fatto che, in qualche modo, la Banca Centrale Europea si poneva come garante di tali titoli, impegnandosi a evitare il default dei PIIGS e di qualunque altro Paese evidenziasse in futuro difficoltà nel mantenere in ordine le proprie finanze pubbliche.

OMT, QE, TLTRO, NIRP: molti strumenti, un solo obiettivo

Ovviamente, per un’istituzione fondata su credibilità e prevedibilità delle proprie azioni, alle parole di Draghi era necessario far seguire un piano d’azione concreto al fine di convincere i mercati che davvero la BCE fosse pronta a qualunque cosa pur di preservare l’euro. E già nell’agosto del 2012 ciò fu messo in pratica, con la presentazione di un nuovo strumento di politica monetaria: le Outright Monetary Transactions (OMT), ovvero delle operazioni di acquisto di titoli di Stato di un particolare Paese in condizioni di particolare difficoltà economica. Secondo il funzionamento delle OMT, inoltre, i Paesi beneficiari di tali politiche erano tenuti formalmente a sottoscrivere un memorandum con cui si delineava un programma di riforme economiche mirate a rimettere in sesto i conti dello Stato debitore.

Le OMT non furono tuttavia mai messe in atto e furono peraltro contestate aspramente dal presidente della Bundesbank Jens Weidmann (che arrivò addirittura a testimoniare presso la corte federale tedesca in una causa intentata contro la BCE e l’operato di Mario Draghi). Ciononostante, il semplice annuncio della disponibilità da parte della BCE di acquistare direttamente titoli di Stato di uno specifico Paese fu sufficiente a calmare i mercati e ad abbassare i rendimenti delle obbligazioni emesse dai PIIGS.

Sebbene nell’estate del 2012 il problema principale che attraversava l’Eurozona fosse quello della crisi del debito sovrano, la BCE, per propria costituzione, è legata alla stabilità dei prezzi: l’obiettivo principale della BCE è infatti quello di garantire costantemente un tasso di inflazione annuo vicino al, ma al di sotto del, 2%. Un tasso di inflazione simile è considerato benefico per l’economia, in quanto garantisce un punto di riferimento affidabile per la determinazione dei tassi d’interesse nominali (quelli, per intenderci, che si pagano su un normale mutuo), si pone come margine sufficiente contro il rischio di deflazione e infine costituisce un utile strumento con cui valutare l’operato della banca centrale stessa.

Proprio per evitare il rischio di una possibile deflazione all’interno dell’Eurozona (pericolosissima in quanto avrebbe ridotto la domanda di credito, a sua volta essenziale per la crescita dell’economia reale), sin dai primissimi mesi del proprio mandato Mario Draghi decise di cominciare un percorso di taglio dei tassi d’interesse che gli istituti di credito devono pagare alla Banca Centrale nell’ambito delle cosiddette “operazioni di rifinanziamento” (che altro non sono che i prestiti a breve e brevissimo termine concessi dalla BCE alle singole banche private), fino ad arrivare, nel giugno 2014, a varcare le soglie di quel territorio inesplorato che rappresentano i tassi d’interesse negativi (in questo caso applicati ai depositi delle singole banche presso la BCE). L’obiettivo primario di questa cosiddetta Negative Interest Rate Policy (NIRP) era quello di stimolare la concessione di credito da parte delle banche dell’Eurozona all’economia reale, in modo da stimolare investimenti e consumi, spingendo al rialzo l’inflazione.

Tuttavia, a fronte di un’inflazione permanentemente al di sotto dell’obiettivo fissato dallo statuto, la BCE dovette cercare un ulteriore strumento attraverso il quale ridare slancio all’economia reale. Il 22 gennaio 2015 Draghi annuncia dunque un nuovo pacchetto di stimoli per l’intera eurozona, sotto forma di quantitative easing (QE, tradotto: alleggerimento quantitativo), ovvero di un acquisto massivo (inizialmente quantificato in circa 1.140 miliardi di euro ma che a dicembre 2018 aveva raggiunto e superato i 2.600 miliardi) di obbligazioni emesse da Stati sovrani e da aziende private che beneficiassero di un rating sufficientemente alto. Tali acquisti, effettuati sui mercati secondari, avevano il compito di alleggerire i bilanci di banche e imprese private, limandone i rispettivi costi di finanziamento e dunque, teoricamente, liberando risorse da poter investire direttamente nell’economia reale.

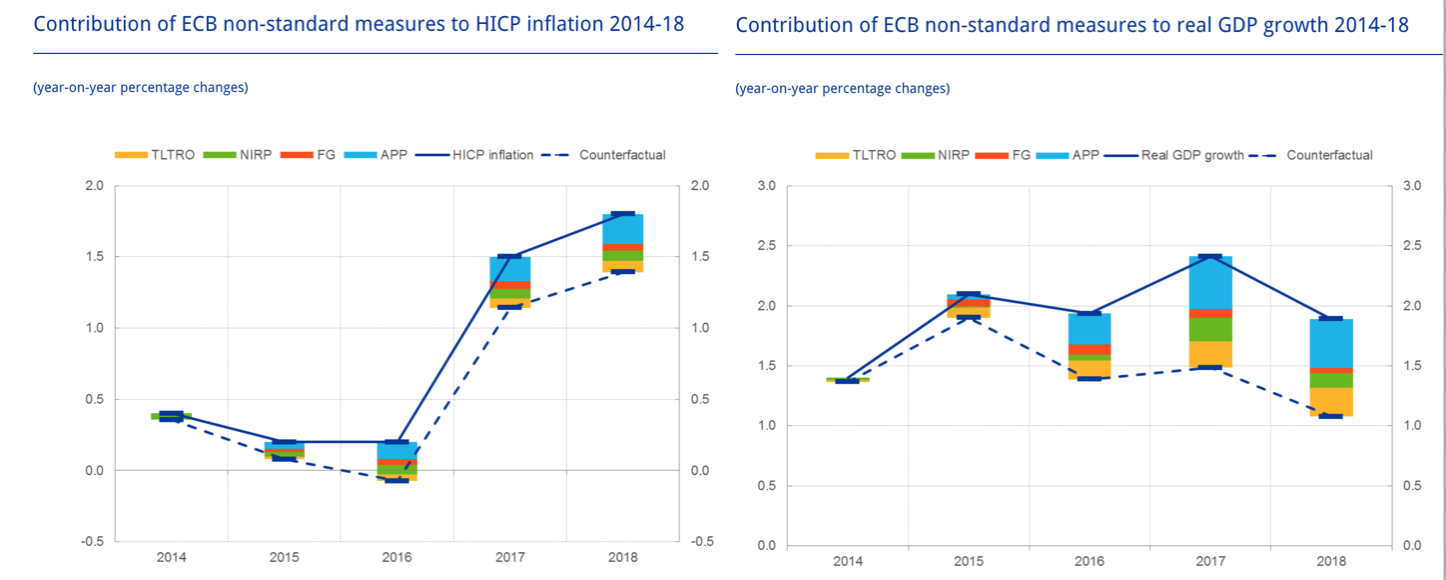

Secondo uno studio presentato dal capo-economista della BCE Philip Lane, l’effetto combinato di tali politiche (unite ai TLTRO – prestiti alle banche a condizioni assai generose – e alla forward guidance), definite non-standard in quanto inusuali e da utilizzare esclusivamente in caso di crisi profonde e persistenti, è stato certamente positivo nel rilancio tanto dell’inflazione quanto della crescita delle economie della zona euro. Nel grafico riportato sotto, la linea tratteggiata rappresenta quelli che sarebbero ipoteticamente stati i percorsi di inflazione e crescita del PIL nel caso in cui la BCE non avesse utilizzato gli strumenti descritti in precedenza (e il cui contributo individuale è rappresentato da un colore diverso).

Cosa resterà di questi anni Dieci

In definitiva, il mandato di otto anni di Mario Draghi verrà ricordato come quello della salvezza dell’euro. Salvezza dalle forze distruttrici e speculatrici del mercato, certamente, che scommettevano sull’imminente default dei PIIGS e sul crollo del progetto della moneta unica. Ma, soprattutto, salvezza dall’immobilità della politica di fronte alla crisi più severa della storia dell’Unione e dall’incapacità dei leader nazionali di sedersi a un tavolo comune e collaborare seriamente a un progetto di vera integrazione delle economie europee (leggasi integrazione fiscale o, perlomeno, completa integrazione del mercato unico).

In tutti questi anni, Mario Draghi è stato l’unico in grado di sopperire alle mancanze della classe politica europea, vedendosi costretto a cercare continuamente soluzioni inusuali e spesso contestate da alcuni Paesi dell’Unione, al fine di combattere la lunghissima stagnazione della seconda maggior economia del mondo, dalla quale dipendono le vite di cinquecento milioni di cittadini.

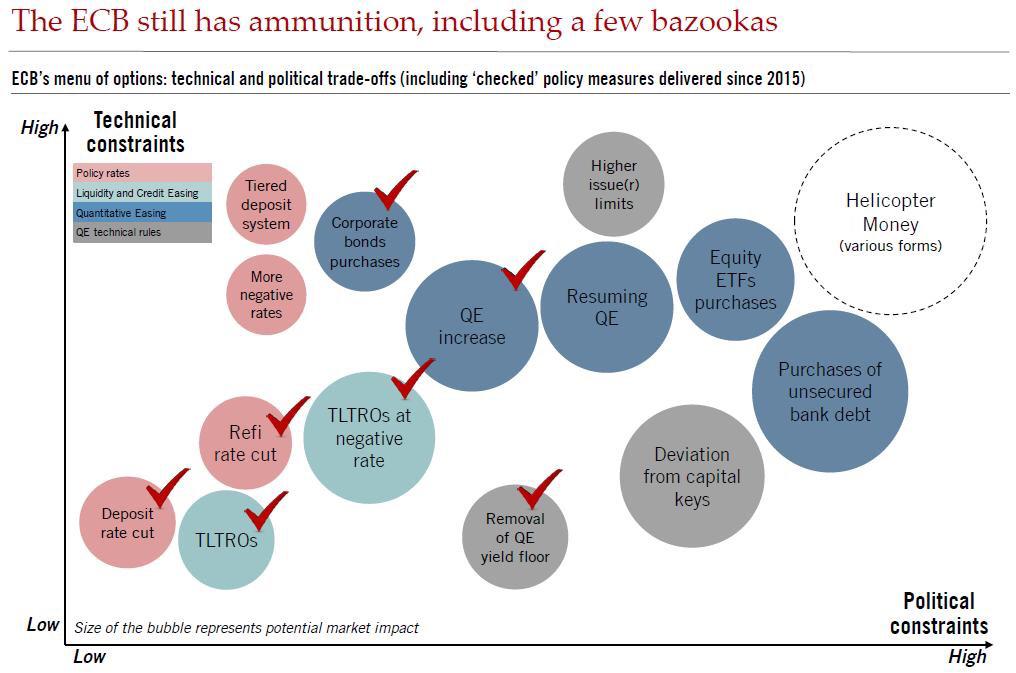

Sfruttando il ruolo indipendente della Banca Centrale Europea, egli è riuscito a dimostrare che la politica del “one size fits all”, da molti contestata sulla base della presunta eterogeneità delle economie dell’Eurozona, può invece funzionare sul medio termine e prevenire recessioni prolungate. Tuttavia, è evidente che la sola politica monetaria, se non è accompagnata da riforme dei mercati del lavoro, del fisco, delle pensioni e di tutti quegli ambiti su cui tuttora i governi nazionali hanno il controllo, non può risolvere tutti i problemi dell’Europa indefinitamente. Al contrario, le misure straordinarie finora addottate dalla BCE potrebbero addirittura aver raschiato il barile dello spazio di manovra della banca centrale in caso di recessione.

Alla luce di ciò, il compito che attende Christine Lagarde a partire da novembre sembra essere dei più difficili, visti gli ultimi rallentamenti dell’Eurozona. Sebbene Draghi e il suo team abbiano rassicurato sul fatto che la BCE abbia ancora molte armi su cui poter far leva in caso di bisogno, sarà da vedere se la Lagarde, scelta in base ad un compromesso esclusivamente franco-tedesco, avrà le capacità politiche per poter addentrarsi ancora più a fondo nel campo delle politiche monetarie non-standard.